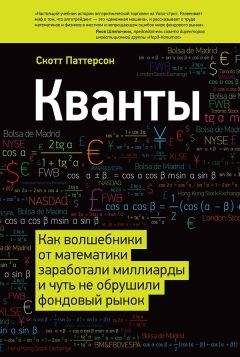

Скотт Паттерсон - Кванты. Как волшебники от математики заработали миллиарды и чуть не обрушили фондовый рынок

Все авторские права соблюдены. Напишите нам, если Вы не согласны.

Описание книги "Кванты. Как волшебники от математики заработали миллиарды и чуть не обрушили фондовый рынок"

Описание и краткое содержание "Кванты. Как волшебники от математики заработали миллиарды и чуть не обрушили фондовый рынок" читать бесплатно онлайн.

Эта книга о квантах — людях, управляющих рынками с помощью сложнейших математических моделей. Такой захватывающей истории о фондовом рынке вы еще никогда не читали.

У вас в руках — шедевр журналистики, не просто поиск причины экономического кризиса, но и впечатляющая история амбиций и гордыни, и предупреждение о будущем Уолл-стрит и всей мировой экономики.

К 1985 году BARRA была тихоокеанским столпом вселенной квантов. Компания была основана в 1974 году мятежным профессором экономики из Беркли по имени Барр Розенберг — одним из первых людей, пытавшихся воплотить далекие от реальности выкладки современной портфельной теории в жизнь при структурировании портфелей. Это был высокий и худой буддист со стажем, с копной слегка вьющихся волос. Розенберг всегда чуждался жесткой категоричности. В 1960-е годы он изучал, как группы пациентов по-разному реагируют на одни и те же медикаменты. Одновременно с этим он собирал информацию об акциях, и вскоре этот интерес перерос в одержимость. Он заметил, что точно так же, как пациенты демонстрировали разную реакцию на лекарства, акции зачастую вели себя странно и, казалось бы, непредсказуемо. Он хотел найти логический способ упорядочить этот хаос.

Чтобы разобраться в законах движения акций, можно тщательно проанализировать факторы, которые тянут их вверх или вниз. General Motors — мозаика из нескольких экономических и рыночных факторов: ситуации в автомобильной промышленности, цен на акции компаний с высоким уровнем капитализации, цен на акции американских компаний, цен на нефть, потребительского доверия, ставки кредитования и т. д. Microsoft — это, помимо прочего, коктейль из цен на акции компаний с высоким уровнем капитализации, технологий и потребительского фактора.

В начале 1970-х Розенберг часто засиживался допоздна за работой в своем подвальчике в Беркли и создал количественные модели для отслеживания различных факторов по тысячам акций, а затем написал программы для компьютера. Позже он начал продавать свои программы инвестиционным компаниям, которые все чаще стали прибегать к стратегиям, основанным на методах количественного анализа (впрочем, мало кто по сложности стратегий мог тогда соперничать с хедж-фондом Эда Торпа в Ньюпорт-Бич). В 1974 году он основал компанию Barr Rosenberg Associates (впоследствии BARRA).

Через пару лет BARRA стала культовой. Предложенный Розенбергом сервис по управлению основными рисками (Fundamental Risk Management Service) — компьютерная программа, которая может предсказать поведение акций, опираясь на такие факторы, как прибыли, отрасль, капитализация рынка и торговая деятельность, — оказался настоящим хитом.

К тому времени, когда в компанию устроился Мюллер, тысячи менеджеров управляли деньгами с помощью новомодных количественных стратегий. Сам Розенберг ушел из BARRA в 1985 году вскоре после прихода Мюллера. Вместе с небольшой командой коллег он решил начать инвестиционный бизнес и основал Rosenberg Institutional Equity Management в калифорнийском городе Оринда. Уже через пару лет компания управляла несколькими миллиардами долларов на рынках по всему миру. (Не так давно Розенберг отошел от мирской погони за богатством и начал вести курс по буддизму в Институте Нингмы в Беркли.)

Один из первых проектов, над которым Мюллер работал в BARRA, касался анализа разных компонентов биржевой прибыли — основы основ факторных моделей компании. Незадолго до ухода Розенберг взглянул на работу Мюллера и продемонстрировал свою способность видеть, какие экономические силы влияют на рынок.

— Это, должно быть, цены на нефть, — сказал он. — Посмотри на пик во время энергетического кризиса… А вот это должно быть связано со ставкой кредитования.

Одна проблема: Мюллер что-то напутал с математикой и все данные были полной ерундой. Он переделал весь анализ и смущенно показал результат Розенбергу.

— Так гораздо лучше, — сказал тот. — Вот этот фактор — нефть… А вот тут, видимо, вмешалась Федеральная резервная система и закрутила гайки.

Эта ситуация не только показала, что Розенберг мог моментально рассмотреть за математическими выкладками и моделями события реального мира. Она также продемонстрировала, что модели способны одурачить даже самого опытного профессионала. Розенберг всегда отчасти казался волшебником, хотя и занимался сложнейшей математикой. Да и в методах количественного анализа, которые он проповедовал, было что-то колдовское. Вечные поиски скрытых факторов, влияющих на рыночные цены, легко превращались в вудуистские гадания на куриных внутренностях и предсказание ужасных событий по форме облаков.

Расслабленная атмосфера залитого солнцем офиса BARRA была для Мюллера настоящим откровением после ленивых пригородов Джерси и безлюдных коридоров Принстона. Была середина 1980-х. Царила ностальгия по 1960-м. И в мире было мало мест, где можно было бы ощутить эту атмосферу лучше, чем в Беркли, в двух шагах от городка Халф Мун Бэй, где тусовались серферы, и хиппового рая Хайт-Эшбери. Работа над инструментами для финансовых исследований, понятное дело, не слишком вписывалась в классический стиль жизни хиппи, но Мюллера все вполне устраивало. Он был сыт по горло безденежьем и музыкой, за которую платили гроши. 33 тысячи долларов — а именно такой была его годовая зарплата в BARRA — были отличной суммой. К тому же наверняка это был не предел. Главное, он был уверен, что, сколько денег бы он ни заработал, он все равно не превратится в Эбенезера Скруджа.[51] Розенберг уже показал на личном примере, что можно заработать кучу денег и сохранить душу.

Жизнь в BARRA была прекрасна. Неформальная атмосфера. Свободный дресс-код. Единственный человек, который иногда приходил в костюме, — руководитель отдела маркетинга. Сотрудники подолгу засиживались за обедом, обсуждая науку, политику, события в мире. У Мюллера была девушка, в свободное время он играл в джаз-бэнде. Раз в месяц группа коллег отправлялась на позднюю пробежку под полной луной, которая обычно заканчивалась совместным походом в бар или, того лучше, в кафе-мороженое.

Мюллер быстро освоил фортран и занялся исправлением кода. Но ему не терпелось узнать больше о настоящей работе компании: финансовом моделировании. Он забросил музыку и полностью погрузился в чтение книг по современной теории портфелей: классических работ Юджина Фамы, Фишера Блэка и Роберта Мертона.

В то же время его все больше затягивало новое хобби: покер. Он часто бывал в покерном клубе Оукс в Эмеривилле, в 20 минутах езды от офиса BARRA. Он жадно поглощал книги по стратегиям игры и вскоре начал срывать куш за столами с высокими ставками.

Игра стала страстью. Мюллер тратил на покер по 10–15 часов в неделю. Иногда для проверки выносливости он участвовал в карточных марафонах. Однажды он начал играть в 6 вечера в пятницу после работы и не останавливался до 10 утра в воскресенье. По дороге домой он от усталости заснул, пока ждал зеленого сигнала светофора.

В 1989 году Мюллер получил задание выполнить работу для нового клиента BARRA, оператора хедж-фондов Renaissance Technologies. Джиму Саймонсу нужна была помощь профессионалов, чтобы решить одну непростую проблему, с которой столкнулся один из его фондов под названием Medallion.

Проблема касалась эффективного использования свободных наличных фонда. И решение, которое нашел Мюллер, было настолько интересным, что руководство Renaissance предложило ему работу. Но он был настроен скептически и отказался. Мюллер все еще пребывал во власти академических чар. Он верил в гипотезу эффективных рынков Фамы и в многочисленные исследования, утверждавшие, что постоянно обыгрывать рынок невозможно.

Вскоре он изменил свое мнение.

К 1991 году Мюллер зарабатывал по сотне тысяч в год. Он жил в прекрасном доме в Беркли-Хиллз со своей девушкой, у него была отличная работа и достаточно свободного времени, чтобы играть джаз, резаться в покер и заниматься серфингом. Но ему было этого мало.

В тот год BARRA стала публичной компанией. Мюллеру казалось, что после IPO она изменилась: пропали неуемное стремление заработать, энергичность и творческий подход к делу. Некоторые сотрудники, причем грамотные, ушли в другие компании или начали свой бизнес. У Мюллера была идея, как вдохнуть в BARRA новую жизнь: использовать разработанные компанией количественные модели, чтобы управлять собственными деньгами. Иными словами, создать внутренний хедж-фонд BARRA. К тому же он знал отличных людей, которые могли бы управлять фондом. Это были его партнеры по покеру из Оукса — кстати, все как один коллеги по BARRA.

Все испортили руководители компании. Они решили, что начинать такой проект сразу после IPO — плохая идея. Эндрю Радд, CEO[52] компании, предложил Мюллеру создавать новые модели, чтобы предсказывать прибыли по акциям, и продавать эти модели клиентам. Это было не совсем то, что представлял себе Мюллер, но все же он согласился. Он помог создать один из бестселлеров компании BARRA: систему Alphabuilder, программное обеспечение на базе PC, которое могло анализировать ожидаемые прибыли от инвестиционных портфелей.

А потом он ушел.

— Ты еще кто такой и какого лешего тебе достался этот чертов кабинет?

— Я чертов Питер Мюллер, и я адски рад с вами познакомиться. — Мюллер испепелил взглядом наглого сотрудника Morgan Stanley, ввалившегося к нему в кабинет, как к себе домой. Он недавно начал создавать в Morgan трейдинговую группу, использующую методы количественного анализа, и совсем не рассчитывал на такой «теплый» прием.

Подписывайтесь на наши страницы в социальных сетях.

Будьте в курсе последних книжных новинок, комментируйте, обсуждайте. Мы ждём Вас!

Похожие книги на "Кванты. Как волшебники от математики заработали миллиарды и чуть не обрушили фондовый рынок"

Книги похожие на "Кванты. Как волшебники от математики заработали миллиарды и чуть не обрушили фондовый рынок" читать онлайн или скачать бесплатно полные версии.

Мы рекомендуем Вам зарегистрироваться либо войти на сайт под своим именем.

Отзывы о "Скотт Паттерсон - Кванты. Как волшебники от математики заработали миллиарды и чуть не обрушили фондовый рынок"

Отзывы читателей о книге "Кванты. Как волшебники от математики заработали миллиарды и чуть не обрушили фондовый рынок", комментарии и мнения людей о произведении.